Ngân hàng kêu khổ với cho vay ôtô

Thứ ba 09/04/2019 19:48 GMT+7

Giao dịch tại quầy một ngân hàng thương mại. Ảnh: Anh Tú

Chia sẻ với VnExpress, đại diện một ngân hàng có thị phần cho vay ôtô lớn khác cũng ngao ngán nói, các hợp đồng thế chấp ôtô hiện nay thường đi kèm điều khoản nếu khách hàng tiếp tục cầm cố phải có ý kiến của ngân hàng. Tuy nhiên, hầu hết trường hợp, khách hàng không hỏi ý kiến. Những trường hợp này cũng chỉ phát hiện khi khoản vay quá hạn, bị chuyển nhóm nợ, phía ngân hàng muốn xử lý tài sản đảm bảo không phải điều đơn giản.

Ông Đoàn Minh Tuấn, Quản lý bộ phận thu hồi nợ của Ngân hàng Quốc tế (VIB) cho biết, 50% nợ xấu mảng ôtô của nhà băng này liên quan đến việc các tài sản đảm bảo được thế chấp hoặc cầm cố ở nhiều nơi khác nhau, trong đó nhiều nhất là ở cửa hàng cầm đồ.

"Chủ hàng cầm đồ không chịu gặp trực tiếp, khách hàng thì trốn biệt tăm, ngân hàng chỉ cầm giấy tờ chứ không sở hữu tài sản khiến việc xử lý khoản vay gặp rất nhiều khó khăn", ông Tuấn chia sẻ.

Theo ông Tuấn, trong trường hợp này, việc xử lý tài sản đảm bảo phải có sự phối hợp của cả ba bên. "Các bên cùng thỏa thuận được là cách tốt nhất, còn nếu không ngân hàng và bên cầm đồ phải làm việc trực tiếp để tìm giải pháp", đại diện VIB nói.

Thế nhưng, nhiều trường hợp các bên không có thiện chí dẫn tới quá trình làm việc gặp bế tắc. Do phía ngân hàng không thể bỏ thêm tiền để "rút xe" từ cửa hàng cầm đồ nên giải pháp tốt nhất là tất toán khoản vay từ ngân hàng trước và bên hàng cầm đồ có thể thanh lý tài sản với đầy đủ giấy tờ. Tuy nhiên, vướng mắc ở chỗ giá trị thế chấp, cầm cố trong nhiều trường hợp vượt xa giá trị tài sản đảm bảo. Các ngân hàng hiện nay thường cho vay tối đa 80-100% giá trị xe, còn cửa hàng cầm đồ thường cho cầm cố tiếp từ 20-30% giá trị dẫn tới thực tế là giá trị hai khoản thường cao hơn giá trị của tài sản đảm bảo, chưa tính tới trường hợp mất giá do qua sử dụng.

"Giải pháp cuối cùng nếu không làm việc được là khởi kiện ra tòa nhưng thực tế quá trình này thường diễn ra trong thời gian dài, gây thiệt hại với tất cả các bên", ông Tuấn chia sẻ thêm.

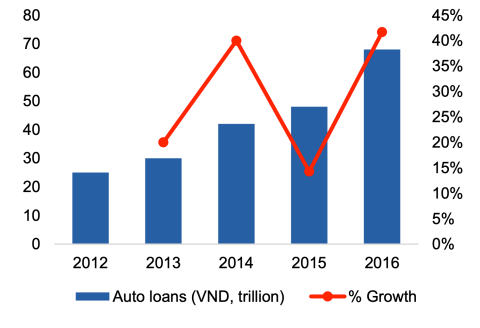

Thị trường cho vay ôtô từ 2012 đến 2016. Nguồn: VCSC, Asean Banker Research

Gặp rủi ro về xử lý nợ, song phân khúc này cũng không mang lại lợi nhuận quá đột biến cho ngân hàng.

Cho vay ôtô tăng trưởng với tốc độ trung bình 38% trong giai đoạn 2012-2016 do tăng trưởng kinh tế, phát triển cơ sở hạ tầng, tầng lớp trung lưu gia tăng và nhu cầu từ những ứng dụng gọi xe. Tuy nhiên, thị trường này cũng chịu áp lực cạnh tranh giành giật thị phần.

Theo Công ty chứng khoán Bản Việt (VCSC), áp lực cạnh tranh cao đẩy các ngân hàng hạ lãi suất, tăng tỷ lệ giải ngân trên giá trị xe, giảm thời gian thẩm định, kéo theo nhiều hệ lụy sau đó.

Theo nhân viên tín dụng một ngân hàng thương mại tại Hà Nội, các nhà băng thông thường cũng phải chi thêm hoa hồng cho các đại lý hay showroom bán xe 0,7-1% để giữ mối, trong khi lãi suất cho vay không vượt qua so với mặt bằng chung, thông thường là 7-9% cho năm đầu tiên và khoảng 11-13% cho những năm tiếp theo.

"Lãi ngày càng mỏng do biên lợi nhuận đã thấp nhưng phải bù cả phần hoa hồng cho đối tác trong khi rủi ro cao là điều mà các ngân hàng đang gặp phải với mảng cho vay ôtô", nhân viên này cho biết.

Thực trạng này dẫn tới câu hỏi là tại sao các nhà băng vẫn đẩy mạnh phân khúc này dù biết lợi nhuận không tương xứng với rủi ro. Bình luận về việc này, một chuyên gia trong lĩnh vực ngân hàng cho biết, lợi nhuận cho mảng ôtô thấp nhưng đó vẫn là một kênh để tăng trưởng tín dụng, tăng dư nợ cho vay, hơn là để đồng vốn đứng im không sinh lời.

"Các ngân hàng tầm trung khó cạnh tranh ở những phân khúc cao hơn như bất động sản nhưng vẫn phải duy trì tăng trưởng cao nếu muốn thu hẹp khoảng cách với nhóm dẫn đầu, do vậy mục tiêu với thị trường ôtô sẽ là lấy số lượng bù chất lượng", chuyên gia này cho biết.

Theo Vnexpress